La situación económica y social de Argentina es compleja y preocupante. La inflación, el aumento de la pobreza y la desigualdad, el crecimiento de la economía informal y la corrupción son solo algunos de los desafíos que enfrenta el país.

Una de las principales causas de estas problemáticas es el sistema impositivo, que es complejo, gravoso y desigual. En este artículo, vamos a analizar la importancia de reformar el sistema tributario argentino para disminuir la presión fiscal sobre las empresas, reducir la economía informal, la desigualdad y la pobreza.

Datos

El sistema impositivo argentino es uno de los más complejos del mundo. En un estudio reciente de la Unión Industrial Argentina, en el que analizaron 30 países que representan más del 85% del PBI mundial, Argentina se encuentra en el 1° puesto en términos de presión fiscal sobre el sector formal. Esta carga sobre empresas y consumidores del sector formal de la economía afecta negativamente a ambos por igual: tanto a la capacidad de consumo como a la de producción, que a su vez disminuye la competitividad.

Sumado a esto, el Instituto Argentino de Análisis Fiscal, en su informe Vademécum tributario argentino 2022, identificó la existencia de 165 tributos entre los niveles de gobierno nacional, provincial y municipal en el país.

Los principales impuestos que afectan a las empresas que hacen negocios en el país son, a nivel nacional, el Impuesto sobre la Renta, el Impuesto al Valor Agregado (IVA) y el Impuesto sobre los débitos y créditos en cuentas bancarias así como las contribuciones de la seguridad social. Además, existen otros impuestos a nivel provincial como el Impuesto Sobre los Ingresos Brutos, el Impuesto Inmobiliario y el Impuesto de Sellos. Eso, sin contar los tributos indirectos que también afectan a la producción.

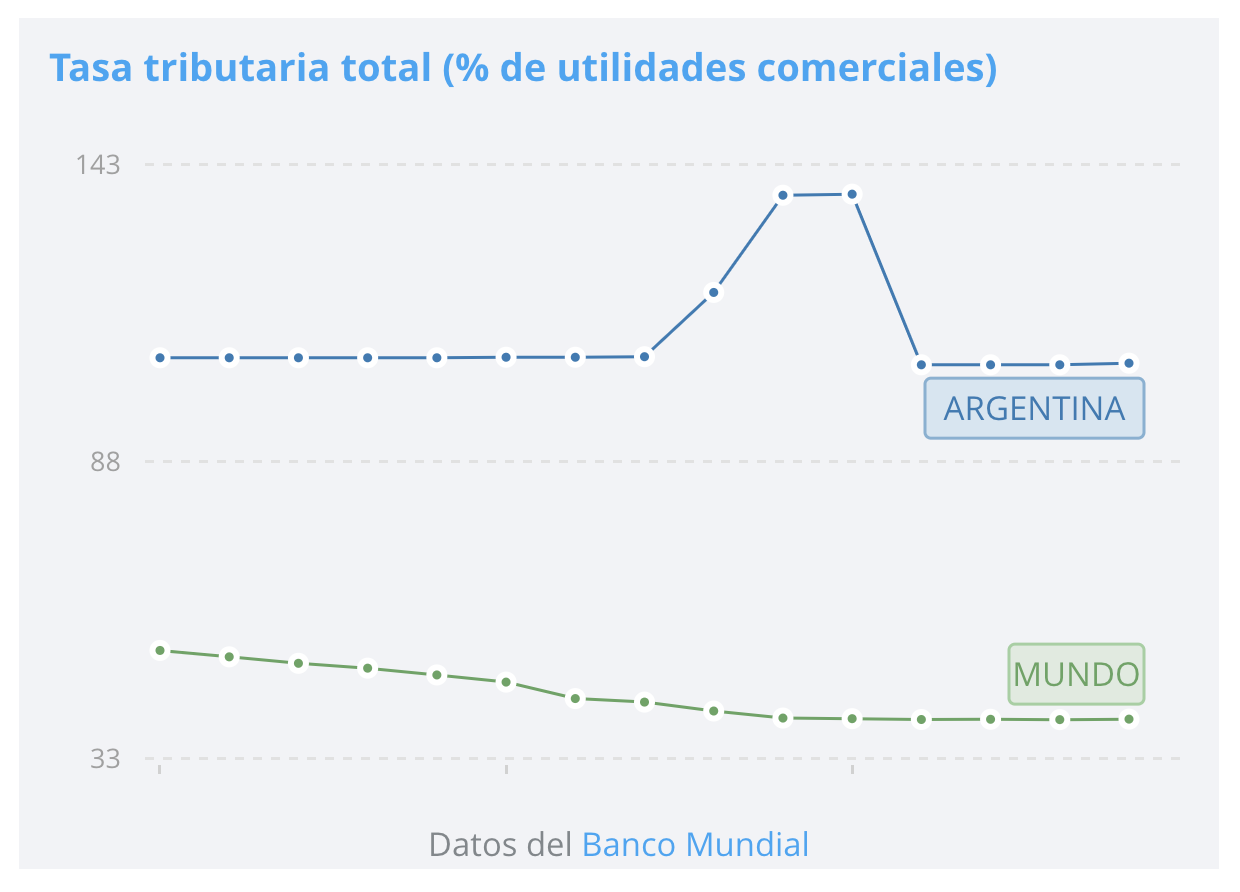

Como consecuencia, los datos del Banco Mundial en su informe Doing Business afirman que las empresas que realizan actividades en Argentina tienen una carga impositiva promedio del 106,3% de sus ganancias netas (antes de impuestos). El número no es solo alarmante, sino que es muy superior al promedio global, que ronda el 40%.

Esto significa que una pequeña o mediana empresa argentina que paga todos sus impuestos tendría pérdidas. Y es una de las razones principales por las cuales casi la mitad de la economía del país opera en el mercado informal, ya que si cumplieran con todas sus obligaciones fiscales, deberían pagar más tributos de lo que producen como renta. Como resultado, la evasión de impuestos se convierte en una práctica común y casi inevitable.

Esta situación no solo es absurda desde el punto de vista económico, sino que también es desigual desde el punto de vista social. Las empresas que pagan impuestos tienen una desventaja competitiva frente a aquellas que operan en la economía informal y evaden impuestos.

Las consecuencias de la informalidad

La economía informal es un problema grave. Según el último informe de la Organización Internacional del Trabajo, sobre el Panorama Laboral 2022 de América Latina y el Caribe, con datos del segundo trimestre 2022, en Argentina la tasa de informalidad es del 45,1%. Esto significa que muchas empresas no pagan impuestos, no respetan las normas laborales y no contribuyen al desarrollo del país. De esa forma, la informalidad se vuelve un obstáculo para el crecimiento económico y la creación de empleo de calidad, ya que las empresas formales tienen una desventaja competitiva frente a las informales.

Además, esto fomenta la desigualdad y la pobreza. Las empresas informales no pagan impuestos, lo que significa que no contribuyen a financiar los servicios públicos y las políticas sociales del Estado. Contrario a lo que se realiza en el país: más impuestos no significa más recaudación por parte del Estado. Por lo visto, produce todo lo contrario y tiene un impacto directo en la calidad de vida de la población, especialmente de los sectores más vulnerables que se sostienen gracias al asistencialismo.

El desafío

Para enfrentar estos desafíos, que por años han sido una tarea pendiente en el país, es necesario reformar el sistema impositivo argentino. Esto implica reducir la presión fiscal sobre las empresas, simplificar el sistema impositivo y fomentar la formalidad. Para que suceda se necesitan medidas de largo plazo, atractivas para los empresarios e inversores y, sobre todo, que garanticen reglas claras, estabilidad fiscal y seguridad jurídica.

Las empresas que pagan impuestos y contribuyen con el crecimiento del país, deben tener una carga fiscal razonable y equitativa, que les permita competir en igualdad de condiciones con las demás empresas. Una reducción de la presión fiscal y la garantía de estabilidad de medidas que beneficien a las empresas a largo plazo puede tener un impacto directo en la formalidad y en la creación de empleo privado de calidad, lo que a su vez puede contribuir a reducir la pobreza y la desigualdad.

En un nuevo año de elecciones solo una cosa es segura: el país necesita crecer y las empresas son las principales aliadas para llevar a cabo el desarrollo que Argentina necesita. Es tarea del Estado actuar como facilitador y no como obstáculo.